出版社内容情報

相続税・贈与税の基本的な仕組みを学べるよう、基礎的な内容に絞って簡潔に解説した入門書。具体的な税額計算、使用頻度の高い特例制度の概要など、相続税・贈与税の初学者が欠かすことの出来ない要点を平易に解説。令和7年度税制改正を盛り込んだ最新版。

【目次】

相続税編

第1章 相続税とは

1 なぜ相続税がかかるのか

2 贈与税との関係

(1)相続税の補完税

(2)相続時精算課税の導入

第2章 相続や遺贈とは

1 相続とはどのようなことか

(1)相続の開始

(2)相続人

(3)相続人の不存在

2 遺贈とはどのようなことか

(1)包括遺贈

(2)特定遺贈

(3)遺贈の放棄

3 死因贈与とはどのようなことか

第3章 相続税の納税義務者

1 個人

(1)居住無制限納税義務者

(2)非居住無制限納税義務者

(3)制限納税義務者

(4)特定納税義務者

(5)国外転出に係る納税猶予の適用者

(6)農地等の贈与税の納税猶予を受けていた者

(7)非上場株式等の贈与税の納税猶予を受けていた経営承継受贈者

2 人格のない社団・財団と持分の定めのない法人

(1)人格のない社団又は財団

(2)持分の定めのない法人

3 特定の一般社団法人等に対する課税

第4章 相続税の課税財産

1 相続や遺贈によって取得した財産

2 相続や遺贈によって取得したものとみなされる財産

(1)生命保険金

(2)退職手当金

(3)生命保険契約に関する権利

(4)定期金に関する権利

(5)保証期間付定期金に関する権利

(6)契約に基づかない定期金に関する権利

(7)遺贈により取得したものとみなす場合(寄与分)

(8)信託に関する権利

3 相続開始前7年以内に被相続人から贈与を受けた財産

4 相続時精算課税の適用を受けた財産

5 贈与税の納税猶予を受けた農地等

6 贈与税の納税猶予を受けた非上場株式等

第5章 相続税の非課税財産

1 皇位とともに皇嗣が受けた物

2 墓所、霊びょう及び祭具並びにこれらに準ずるもの

3 公益事業を行う者が相続や遺贈によって取得した財産

4 心身障害者共済制度に基づく給付金の受給権

5 死亡生命保険金等の一定金額

6 死亡退職手当金等の一定金額

第6章 相続税の課税価格の計算

1 課 税 価 格

(1)納税義務の範囲

(2)課税価格の計算

(3)遺産が未分割である場合

2 債務及び葬式費用

(1)債務の範囲

(2)葬式費用の範囲

3 相続開始前7年以内に被相続人から取得した財産

第7章 相続税の基礎控除額の計算

1 遺産に係る基礎控除額

2 法定相続人の数

3 遺産に係る基礎控除額の計算例

第8章 相続税の総額と各相続人等の相続税額の計算

1 相続税の総額の計算

(1)法定相続分と代襲相続分

(2)相続税の総額の計算

2 各相続人等の相続税額の計算

(1)各相続人等の

目次

相続税編(相続税とは;相続や遺贈とは;相続税の納税義務者;相続税の課税財産;相続税の非課税財産 ほか)

贈与税編(贈与税とは;贈与税の納税義務者;贈与税の課税財産;贈与税の非課税財産;相続時精算課税 ほか)

著者等紹介

北本高男[キタモトタカオ]

税理士。平成10年国税不服審判所国税審判官。平成22年税理士試験試験委員(~23年)(本データはこの書籍が刊行された当時に掲載されていたものです)

※書籍に掲載されている著者及び編者、訳者、監修者、イラストレーターなどの紹介情報です。

-

- 電子書籍

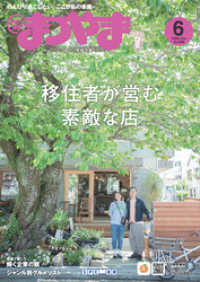

- タウン情報まつやま 2022年6月号